Mustafa Durmuş

Sermaye kontrollerinin olmadığı bir durumda ödemeler dengesi krizinin nasıl çıkabileceğini bir diğer yaklaşımla, ‘Ani Duruş Yaklaşımı’ ile anlatabilmek mümkün. Bu yaklaşım, krizi ülkeye gelen yabancı sermaye akımlarının ani duruşu ve ardından da hızlı bir şekilde ülkeden kaçışı ile açıklar. (1)

Ani Duruş

Bu yaklaşıma göre, böyle bir ani duruşun nedeni, özetle, bu kaynakları yönlendiren uluslararası fonların ya da merkezlerin ülkenin temerrüde düşebileceği konusundaki endişeleridir.

Yani bu fonlar, döviz kurunun hızlı yükselişinin durdurulamaması, buna karşılık döviz rezervlerinin yetersizliği ve ekonomi yönetiminin beceriksizliği ya da yaptığı yanlışlar gibi nedenlerle ülkeye ilişkin ciddi bir güven sorunu oluştuğunda, söz konusu ülkenin borcunu zamanında ve eksiksiz olarak geri ödeyemeyeceğine kanaat getirdiklerinde yatırım yapmayı durdururlar.

Bu tür endişeler henüz ciddi boyutlara ulaşmadığında, yani düşük düzeydeyken bu durum sadece ülkenin risk priminde bir miktar (CDS) artışa neden olur. Endişeler akut bir hal aldığında ise risk primi füze hızıyla yükselir ve sonuç olarak ülkeye doğru olan finansman akışı durur (Türkiye’nin şu anda CDS’ i 884). (2)

Hızlı çıkış

Ani duruştan daha tehlikelisi ise ülkeden dışarıya doğru olan sermaye çıkışlarının hızlanmasıdır. Bunun ana nedeni ülkedeki siyasetin ve ekonominin yönetimine olan güvenin artık büyük ölçüde yitirilmesidir. Bu çapta bir güven yitimi söz konusu olduğunda ülkeye gelen yabancı sermaye (yerli sermaye ile birlikte) ülkeden kaçan sermayeye dönüşür.

Ani duruşun ve ani sermaye çıkışlarının birçok nedeni olsa da (3), bunların en önemlisi ülkede uygulanan sermaye rejimidir. Eğer ülkeye gelen ve ülkeden giden sermaye tam bir serbestlik içinde hareket ediyorsa, her hangi bir kontrole ya da kısıtlamaya tabi değilse sermaye çıkışları kolaylaşır. Dijitalleşmenin bu denli arttığı günümüzde, eğer kısıtlama da yoksa, bu fonların her iki yönde adeta elini kolunu sallayarak girip çıkması son derece kolaylaşır.

Uluslararası sermaye hareketlerinin denetimden uzak kalmaları, sadece ulusal paranın değerinin düşmesine, faiz oranının yükselmesine, varlık fiyatlarının çakılmasına, borç stoklarının artık çevrilemez bir düzeye ulaşmasına neden olmakla kalmaz, aynı zamanda resesyon, işsizlik ve yoksulluğun artmasıyla da sonuçlanır.

Hem gelen hem de giden sermayenin kontrolü

Teoride, genelde giden sermayeye ilişkin olarak uygulanan kontrollerin daha faydalı olduğu kabul edilir. Çünkü eğer krizi tetikleyen hızlı ani sermaye çıkışları ise sermayenin hareketliliğini kısıtlamak bu riski ve bununla birlikte doğacak olan zararı azaltır. Ancak gelen sermayeye kontrol uygulanmasının da, parasal otonomiden taviz vermeden, her hangi bir parasal sıkılaştırmaya ya da diğer zorlayıcı veya kısıtlayıcı önleme başvurmadan, ulusal paranın aşırı değerlenmesini önlemek açısından yararlı olduğu düşünülür. (4)

Denetimsiz sermaye gelir dağılımı adaletsizliğini artırıyor

Sermaye serbestisi (denetimsiz sermaye hareketleri) sadece finansal krizlere neden olmaz, aynı zamanda ekonomik büyümeyi ve gelir dağılımını da olumsuz etkiler.

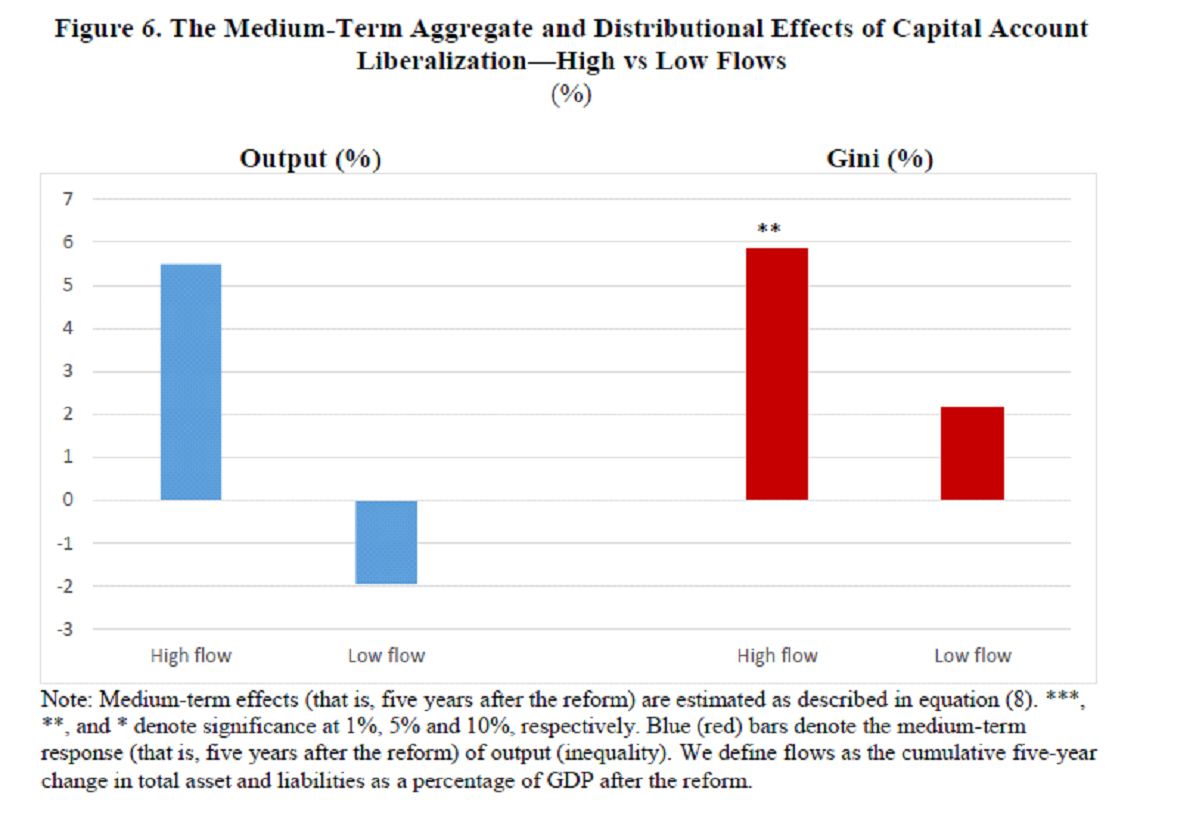

Bu konuda yapılmış bir IMF çalışmasının bulguları son derece çarpıcıdır. Bu çalışmada yer alan, aşağıda yer verdiğimiz grafiklerden de görülebileceği gibi (5); uluslararası sermaye hareketlerinin serbestleştirilmesi, yabancı sermayeye bağımlı ve ani duruş ve ani sermaye çıkışlarından ciddi biçimde etkilenen ekonomilerde, milli hâsıla ve verimlilikler üzerinde son derece sınırlı bir olumlu etki yaratırken; istihdamı ve emek gelirlerinin milli gelir içindeki payını azaltmakta ve mevcut gelir dağılımı adaletsizliğini daha artırmaktadır.

Normalde kapitalist küreselleşmenin savunuculuğunu yapan IMF bu çalışmasında (ironik bir biçimde), uluslararası sermaye rejimini liberalleştiren reformların haklılığını destekleyen bilimsel bulguların mevcut olmadığını, bunların sadece ideolojik iddialardan ibaret olduğunu ileri sürüyor. Ayrıca finansal küreselleşmenin gelir eşitsizlikleri üzerinde yarattığı ciddi olumsuz etkilere de dikkat çekiyor.

IMF’nin sermaye serbestisinin neden olduğu eşitsizlikleri anlatan başka çalışmaları da mevcut. Örneğin bir diğer çalışmasında (6): “Finansal küreselleşme, eşitsizlikte önemli artışlara katkıda bulunurken, ortalama olarak çok sınırlı hâsıla artışı kazanımlarına yol açtı” saptamasında bulunuluyor.

Diğer bir deyişle, IMF’ye göre, milli gelir pastası, tüm bu serbestleştirme hamlelerinin bir sonucu olarak gerçekte fazla büyümüyor ama zengin bir azınlık bu pastadan giderek daha fazla pay alıyor. Buna karşılık çalışan sınıflar zarara uğratılıyor.

Finansal krizler popülist otoriter rejimlere yol açıyor

Denetimsiz sermaye akımlarının yol açtığı finansal krizler ciddi ekonomik maliyetlerin yanı sıra, sağcı otoriter popülist yönetimlerin iş başına gelmesi gibi siyasal maliyetlere de neden olabiliyor.

Yani finansal krizler orta vadede sönümlenen ani mali ve iktisadi etkiler yaratırken, uzun vadeli siyasi sonuçlar doğurabiliyor. Böylece, ciddi bir finansal krizin neden olduğu iktisadi durgunluklar seçmen kitlelerinin çok büyük bir kısmının tercihlerini etkileyebiliyor.

Bunun en iyi kanıtlarından biri, Türkiye’de 2001 yılında yaşanmış olan finansal krizin (uluslararası faktörler gibi başka faktörlerle birlikte), hemen bir yıl sonra yapılan genel seçimlerde bugün itibariyle 20 yıldır sürmekte olan AKP iktidarını iş başına getirmesidir.

Finansal krizler, kriz öncesinde mevcut olan adaletsiz gelir dağılımı ve düzenli bir gelire sahip olmama biçiminde daha ziyade de mavi yakalıların sahip olduğu ekonomik güvensizliğini artırmakla kalmıyor, küreselleşme ve teknolojik gelişme karşısında daha korunaklı konumdaki orta sınıfları da vuruyor ve bu kesimlerin ekonomiye olan güvensizliğini de artırıyor. Bunda borçlanmanın, finansal kriz yüzünden artık giderek zorlaşması çok etkili oluyor. Çünkü ileri düzeyde finansallaşmış ekonomilerde ücret ya da gelir yetersizlikleri ancak borçlanma ile giderilebiliyor, böylece belli bir yaşam standardının sürdürülebilmesi mümkün olabiliyor. Finansal kriz borçlanma koşullarını zorlaştırdığından, bu standart artık sürdürülemez oluyor. Bu arada bu kesimlerin ihtiyat olarak yaptıkları tasarruflar da eriyip gidince ekonomik güvensizlik iyice artıyor. (7)

Böylece, finansal krizin tetiklediği ekonomik güvensizlik ve bunun beslediği hoşnutsuzluk, seçmenlerin mevcut statükoya ve bunun aktörleri olan siyasal partilere olan güveni sarsıyor, bu da solun ideolojik ve örgütsel bir hegemonyasının kurulamadığı bir dönemde, sağ otoriter popülist partilerin ya da hareketlerin bu memnuniyetsiz kitleleri arkasına takmasıyla sonuçlanabiliyor. 2008 finansal krizi ve 2010 Avrupa borç krizi sonrasında bazı Avrupa ülkelerindeki yönetimlerin sağcı otoriter partilerin eline geçmesinin bir nedeninin de bu olduğu ileri sürülebilir.

IMF giderek daha fazla sermaye kontrolünü savunuyor

Son olarak, IMF bu yıl politikalarında sermaye kontrollerinin kullanımını daha kabul edici hale getiren ve ülkeler tarafından ekonomilerine giren ve çıkan yabancı sermaye akışını sınırlayan iki güncelleme yaptı. (8)

Bunlardan ilki, bazı durumlarda (örneğin ülke şu anda her hangi bir yabancı sermaye dalgalanması yaşamasa dahi), yabancı sermaye kontrollerinin önleyici olarak kullanılmasına izin veriyor. IMF’nin bu konudaki daha önceki politikası, bu tür kontrollerin, ülke eğer yüksek düzeyde bir sermaye girişi ile karşı karşıya kaldığında (o zaman bile son çare olarak) kullanılmasına izin veriyordu.

İkinci güncelleme, özellikle ulusal veya uluslararası güvenlik nedenleriyle getirilenler olmak üzere, belirli sermaye kontrollerine karşı çıkılmamasını öngörüyor. Böylece yapılan güncellemelerle ülkelere, özellikli durumlarda sınırlı sermaye kontrollerinin kullanımında daha fazla otonomi sağlanması yönünde bir adım atılıyor.

Diğer yandan kurum, sosyal ve bölüşümsel adaleti sağlamaya dönük hedefler için yabancı sermaye hareketlerinin kısıtlanması konusunda her hangi bir yeni güncelleme getirmiyor.

Ayrıca kurumun şu andaki yaklaşımı, yalnızca ekonomiler hali hazırda kriz içindeyken bu tür kontrollerin kullanımını onaylamakla sınırlı kalıyor. Öte yandan ülkelerin, asıl olarak yabancı sermaye ülkeden çıkmaya başlamadan önce de, önleyici olarak, bu tür kontrollere başvurmak durumunda kalabildikleri bir gerçek.

IMF Başkanı’nın bu haftaki G20 Zirvesi öncesinde yayımlanan makalesi yükselen ekonomilerin neden daha fazla sermaye kontrollerine yönelmelerinin gerekli olduğunu anlatıyor:

“2022 yılı zorlu bir yıl olacak ve muhtemelen artan resesyon riskiyle birlikte daha da zorlu bir 2023 bizi bekliyor. Yüksek enflasyonist gidiş ve doların hızla değer kazanması, piyasaların fiyatlandırdığının çok daha ötesinde bir parasal sıkılaştırmayı gerektirecek ve bu da potansiyel olarak riskli varlıklarda ve devlet tahvili piyasalarında daha fazla oynaklığa ve satışlara neden olacak. Bu yükselen ve gelişmekte olan ekonomilerden daha fazla sermaye çıkışını tetikleyebilir. Dış şokların tek başına esnek döviz kurları tarafından absorbe edilemeyecek kadar yıkıcı olduğu durumlarda, politika yapıcılar harekete geçmeye hazır olmalıdır. Örneğin bir kriz senaryosunda, beklentilerin sabitlenmesine yardımcı olabilmek için döviz müdahaleleri yapılmalı veya sermaye akışı yönetimi önlemleri alınmalıdır. Nitekim bu tür durumlarda ülkelerin sermaye çıkışlarına karşı yanıt vermesine yardımcı olmak için, yakın zamanda bu konudaki kurumsal görüşümüzü güncelledik.” (9).

Özetle, K. Georgieva, yukarıda sözünü ettiğimiz güncellemelere de atıfta bulunarak, önümüzdeki iki yılda azgelişmiş ülkelerden ve yükselen ekonomilerden çok daha fazla sermaye çıkışları olabileceğini öngördüklerini ileri sürüyor ve bir yandan merkez bankalarının faiz oranlarını yükseltmelerini, diğer yandan da, böyle ani çıkışların krizlere neden olmaması için hükümetlerin sermaye kontrolleri uygulamalarını öneriyor.

Rodrik: “Krizler istisna değil, hikâyenin bütünü!”

Uluslararası sermaye hareketlerinin serbest dolaşımının yol açtığı finansal krizler konusundaki en önemli çalışmalardan biri Harvard Üniversitesi öğretim üyesi Prof. Dani Rodrik’e ait.

Bu çalışmasında Rodrik, ulusların, özellikle de yoksul ulusların, küresel sermaye akışlarındaki dalgalanmaların bir sonucu olarak katlandıkları yükseliş-çöküş (boom-bust) biçimindeki döngülerin, “akıl almaz büyüklükteki ekonomik krizlere” yol açtığını ve bu döngülerin, uluslararası sermaye akışlarındaki bir yan etki ya da küçük bir kusur değil, hikâyenin bütünü olduğunu (10) vurguluyor.

Yazar, sermaye çıkışlarını önlemenin en etkili yolununsa sermaye kontrollerine başvurulması olduğunu ileri sürüyor. Ayrıca azgelişmiş ülkelerdeki ekonomi yönetimlerine şöyle bir uyarıda bulunuyor:

“Önceliği yabancı yatırımcıları mutlu etmek olan bir maliye bakanı, kalkınma hedeflerini önemsemeyen biridir. Ülkeyi kalkındırmak ve yabancı yatırımcıyı mutlu etmek biçimindeki iki amacın örtüşebileceğini düşünebilmek için uluslararası sermaye piyasalarının etkinliğine ve rasyonalitesine körü körüne inanmak gerekir.”

Kısaca Rodrik, “yabancı yatırımcıları mutlu etmeye çalışırken, aynı anda ülkenin kalkınmasının sağlanamayacağını, bu iki amacın birbiriyle çeliştiği” gerçeğinin altını çiziyor.

“Serbest sermaye rejimi seçkinlerin servetlerini dışarı kaçırmasının etkili bir yolu”

A. Subramanian ve Rodrik, ortak makalelerinde çok daha net ve çarpıcı tespitlerde bulunuyorlar:

“Neo-liberalizmin arkasındaki fikir birliği büyük çapta azalmış olsa da, yükselen piyasaların ekonomilerini yabancı finansal akımlara açması gerektiği düşüncesi karar alıcılar tarafından hala verili bir durum olarak kabul ediliyor. Bu düşünce değişene kadar azgelişmiş ekonomiler gereksiz dalgalanmalardan, periyodik krizlerden ve ekonomik kayıplardan zarar görecekler. Diğer yandan böyle ülkelerdeki zengin seçkinler, özellikle Latin Amerika ve Güney Afrika’dakiler, böyle bir finansal küreselleşme altındaki serbest sermaye rejimini devasa çaptaki servetlerini dışarı kaçırmak için önemli bir yol olarak görüyorlar.” (11)

Kısaca yazarların, “zengin elitlerin serbest sermaye akımlarından yana oldukları, çünkü serbest sermaye rejimleri ile kolayca para aklayabildikleri ve servetlerini kolayca kendileri için çok daha güvenli olan yerlere taşıyabildikleri ve gerektiğinde tekrar ülkeye getirebildikleri, bu nedenle de sermaye kontrollerine şiddetle karşı çıktıkları” yönündeki saptamalarının ciddiye alınması ve politikaların buna göre geliştirilmesi gerekiyor.

Bize gelince, şimdilik, TC vatandaşı süper zenginlerin ülke milli gelirinin neredeyse beşte biri kadar bir serveti ‘kara para cenneti’ olarak da bilinen vergi cennetlerinde tutabilmelerinin, TCMB Net Hata ve Noksan kaleminin zaman zaman cari açığın yarısını fonlayabilecek büyüklüğe erişmesinin ve artık sayısını unuttuğumuz çok miktarda Varlık Affı yasasının çıkartılmasının, uluslararası sermaye hareketlerinin serbestçe hareket edebildiği bir rejim ile mümkün olabildiğini hatırda tutmakta ve buna göre önlemler almakta yarar olduğunun altını çizelim.

Anahtar sözcükler: Ani Duruş, IMF, Kara para aklama, Popülizm, Sermaye kontrolü, Servet kaçırma, Uluslararası sermaye hareketleri.

Sonraki yazı: Sermaye kontrolleri (3): İktidar ve muhalefet aynı safta

Dip notlar:

(1) Stephen Cecchetti, Kim Schoenholtz, “Sudden stops: A primer on balance-of-payments crises”, https://voxeu.org/content/sudden-stops-primer-balance-payments-crises (9 July 2018).

(2) https://tr.investing.com/rates-bonds/turkey-cds-5-year-usd (15 Temmuz 2022).

(3) IMF, The Aggregate and Distributional Effects of Financial Globalization: Evidence from Macro and Sectoral Data, WP/18/83 (2018).

(4) Melike Altınkemer, Recent Experiences With Capital Controls: Is There A Lesson for Turkey?, Central Bank Review, 2005, http://www.tcmb.gov.tr/research/review (7 Temmuz 2022).

(5) IMF, agm.

(6) https://blogs.imf.org/navigating-capital-flows-an-integrated-approach (9 December 2020).

(7) Financial crises as drivers of populism: A new channel, https://voxeu.org/article/financial-crises-drivers-populism (7 July 2022).

(8) https://www.brookings.edu/blog/up-front/the-imfs-updated-view-on-capital-controls-welcome-fixes-but-major-rethinking-is-still-needed (18 April 2022).

(9) Kristalina Georgieva, “Facing a Darkening Economic Outlook: How the G20 Can Respond”, https://blogs.imf.org (13 July 2022/).

(10) https://drodrik.scholar.harvard.edu/files/dani-rodrik/files/who-needs-capital-account-convertibility.pdf (February 1998).

(11) Arvind Subramanian and Dani Rodrik, “https://www.business-standard.com/article/opinion/the-puzzling-lure-of-financial-globalisation (27 September 2019).