Yerel seçimlerin ardından, sadece döviz kuru (adeta) sabitlenmekle kalmadı, aynı zamanda özellikle de son haftalarda, Merkez Bankası’nın net dış varlıkları giderek artmaya başladı. Bunun sonucunda, yerel seçim öncesinde eksi 70 milyar dolar civarına kadar düşmüş olan net dış varlıklar 29 Mayıs tarihi itibarıyla pozitife döndü.

Yabancı geliyor, yerli zenginler TL’ye dönüyor

Kısaca, Mehmet Şimşek’in bir süredir uygulamakta olduğu para politikası ve finansal sıkılaştırma önlemleri meyvesini vermeye başladı. Türkiye’deki finans piyasalarına (DİBS, borsa, fon, mevduat gibi), özellikle de kısa vadeli olmak üzere, yabancı kaynak akmaya başladı. Bu arada ülkede yerleşik para sahipleri de dövizden çıkıp TL’ye yönelmeye başladılar.

Örneğin, Borsa İstanbul verilerine göre hissede yabancı payı 26 Mayıs 2023 itibariyle yüzde 27,6 iken, 27 Mayıs 2024 itibariyle bu oran yüzde 39,4’e çıktı. 26 Mayıs 2023 haftasında yabancının toplam tahvil stokundaki payı yüzde 0,64 iken 17 Mayıs itibariyle yüzde 5,63’e yükseldi. Özellikle son iki haftadır çok daha güçlü girişler yaşanıyor. Ayrıca Mayıs 2023 seçimleri döneminde Türkiye’nin 5 yıllık iflas risk primi (CDS) ilk tur sonrasında (21 Mayıs itibariyle) 702 baz puana kadar yükselmişti. 27 Mayıs 2024 itibariyle bu rakam 263.25 baz puana kadar düştü. (1)

Net rezervler 50 milyar dolar, “carry trade” 13,6 milyar dolar oldu

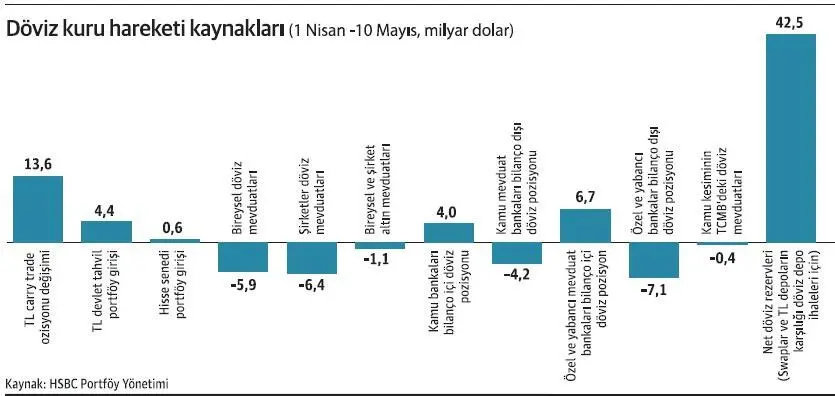

Kısaca, bu gelişmeler sonrasında 1 Nisan’dan 16 Mayıs’ta kadar Merkez Bankası’nın swap ve Hazine mevduatı hariç net rezervi 50 milyar dolar arttı. 10 Mayıs’a kadar ise “carry trade” kanalından giriş 13,6 milyar dolar oldu. (2) Carry trade girişlerinin bu yılın ilk yarısı itibarıyla (Ocak-Haziran) 16 milyar doları bulması öngörülüyor. (3)

“Yüksek faiz, yüksek getiri, sabit kur, düşük enflasyon” sözü

Bu gelişmenin ardındaki temel nedenlerin sırasıyla; Merkez Bankası politika faizinin özellikle de yüksek getiri peşinde olan yabancılar açısından son derece cazip bir hale gelmesi olduğu, söylenebilir. Öyle ki bu getiri ABD doları cinsinden yıllık yüzde 7,5’i buluyor. Bu da ülkeyi dünyada dövizli borçlanmaya en yüksek getiriyi sağlayan ikinci ülke konumuna getiriyor. (4)

Bir diğer önemli etken de, TL cinsinden mevduat faizinin (yüzde 60’ın üzerinde), buna karşılık mevduatın vadesi boyunca beklenen enflasyonun (yüzde 38) oldukça üzerinde seyrediyor olması. Bu durum pozitif faizin süreceğine işaret ediyor.

Bu arada Merkez Bankası şu ana kadar yaptığı 50 milyar doları bulan döviz alımı ile dövizi neredeyse sabit tutmayı başardı (1 $ = 32,2 TL). Döviz mevduatının faiz getirisi ise hala çok düşük. Bu durum da TL’ye yönelimin artarak TL’nin değerlenmesiyle sonuçlanıyor ve ülkedeki döviz mevduatı sahiplerinin giderek artan bir biçimde dövizden çıkıp TL mevduata dönmesine neden oluyor.

“Dövizle borç al, yüksek faizli TL’ye yatır” dönemi

Böylece, büyük para sahipleri ve şirketler giderek dövizle borçlanıp TL cinsinden yatırım yapıyorlar. Öyle ki şirketlerin döviz kredileri sadece geçen hafta 4,7 milyar dolar ve yılbaşından bu yana 20 milyar doları aştı. (5) Yani kur bir tür sabit tutularak yüksek faiz koşullarında dövizle borçlanma cazip hale getiriliyor ancak finansal olmayan özel sektör bilanço kur riskini de yüklenmek durumunda kalıyor. Yani dövizle hammadde/girdi alıp TL cinsinden satış yapanların karşılaştığı türden bir kur riski reel sektörü bekliyor.

Sürekli alım yapılarak sabit tutulan döviz kuru, değerlenen TL, artan reel faiz ve düşecek olan enflasyon, işler böyle gittiğinde, “carry trade’nin en az bu yılsonuna kadar artarak devam edeceğini gösteriyor.

Diğer yandan, bu durum “dışlama etkisi” ve “dış ticaret etkisi” ne neden olacağı gibi, ülkede yoksuldan zengine doğru yeni bir servet transferinin de yolunu açtığından (tıpkı KKM gibi), “gelir ve servet dağılımının daha da adaletsiz” bir hal gelmesiyle sonuçlanacaktır.

Dışlama etkisi/ Dış ticaret açığı

Öncelikle, mevduat/kredi faiz oranlarındaki artışlar, özel sektörün reel yatırımlarını daha da maliyetli bir hale getirerek dışlanmasına, bu da başta istihdam ve gelir olmak üzere önemli kayıplara ve emekçilerin zarar görmesine neden olacaktır. Keza değerlenen TL, ithalatı göreli olarak ucuzlatıp daha da özendirirken, ihracatın zora girmesine, bu da dış ticaret açığının artmasına neden olacaktır.

Taşıma para ticareti (carry trade) ve finansal kriz riski

Ancak bu kontrolsüz sıcak para girişleri, asıl olarak, ülkenin kırılgan yabancı kaynağa bağımlı ekonomisini daha da kırılgan bir hale getirerek ülkeyi yeni finansal krizlere gebe bırakıyor. Bu bağlamda, carry trade’nin bir ülkenin ekonomisine nasıl zarar verdiğine ilişkin en çarpıcı örneklerin başında İzlanda geliyor. Öyle ki ülke ekonomisi geçmişte nerdeyse batmanın eşiğine gelmişti.

İzlanda Krizi

İzlanda 2006-2007 yıllarında büyük ölçüde ‘carry trade’ lerle beslenen bir sıcak para krizi yaşadı. Çünkü 2005-2006 döneminde ABD ve Japonya’daki düşük faiz oranları, dünyadaki bir kısım kısa vadeli sıcak paranın İzlanda’nın yüksek getirili devlet tahvillerine yönelmesine neden oldu.

Kriz mekanizması şöyle işledi: Spekülatörler ABD ve Japonya’da çok düşük faiz oranlarından dolar ve yen borçlanıp bu fonları İzlanda’ya yatırdılar. Bunun sonucunda İzlanda ekonomisi hızla büyüdü ama aşırı ısınmaya başladı. Bu durum (nihayetinde) gelen sıcak paranın ülkeden hızlıca kaçarak, ülke parası kronun hızla değer kaybetmesiyle ve ardından da ülkede faiz oranlarının hızla yükselmesiyle sonuçlandı. Öyle ki, Kasım 2007’den Mayıs 2008’e kadar, euro ve diğer para birimlerine kıyasla değer kaybetmekte olan dolar karşısında kron yüzde 27 oranında değer kaybetti.

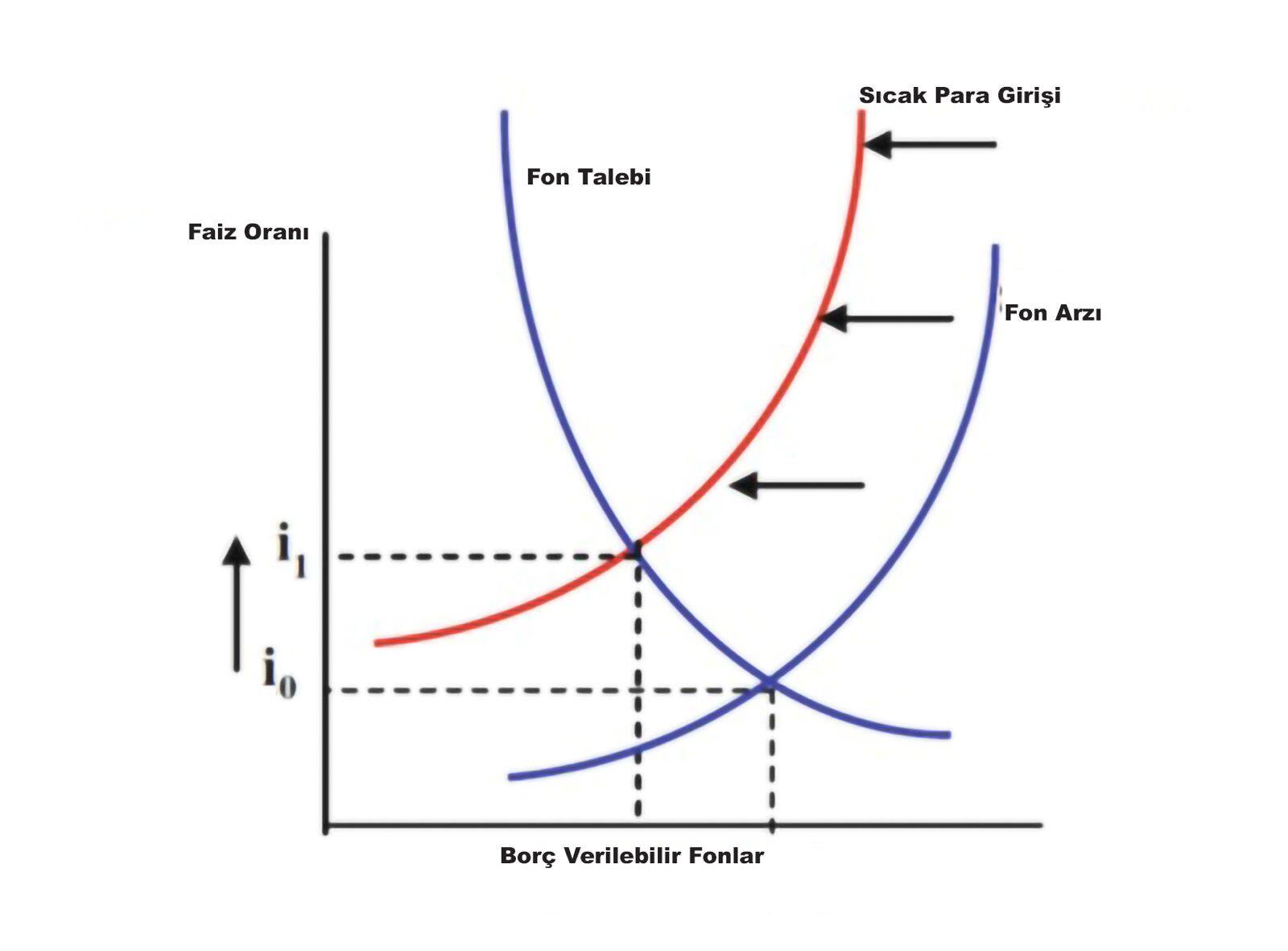

Aşağıdaki grafik sıcak para çıkışını ve bunun yurtiçi faiz oranları üzerindeki etkilerini gösteriyor. Böylece sıcak paranın ani çıkışıyla yurtiçi faiz oranları i0‘dan i1‘e keskin bir şekilde yükseliyor. Bu durum 1995’in sonlarındaki çıkışın ardından Meksika’da ve 1997-1998’de Güneydoğu Asya’da ve 2000-2001 krizinde Türkiye’de yaşandı.

Özetle, sıcak para çıkışlarının ardından yurtiçi faiz oranlarındaki keskin yükseliş, borçlanma maliyetlerini yükseltip fiilen yatırım yapmayı zora sokunca, ülke bu kez ekonomik durgunluğa giriyor. Ayrıca, yatırımcılar spekülatif yatırımlarını elden çıkarma yarışında yerli varlıkları “terk ettikçe” yerli para çöküyor. Para birimi giderek zayıfladıkça ithalat çok daha pahalı hale geliyor, bu da enflasyonda (özellikle gıda ve enerji fiyatlarında) artışa yol açıyor ve çöküş tırmanmaya devam ettikçe ekonomiye ve siyasete olan güveni zayıflatıyor.

Ya açığa satarlarsa?

Dahası, yerli ve küresel yatırımcılar yerli para biriminin gelecekte daha da düşeceğini beklerlerse, arbitraj fırsatından yararlanmak için yerli para birimini “açığa” satarlar.

Bir finansal varlığı “açığa satmak”, varlığın gelecekte fiyatının düşme olasılığının çok yüksek olduğu bilgisinin sunduğu arbitraj fırsatından yararlanmaktır. Çok basit olarak, 1 birim yerli para bugün 10 birim “yabancı” para biriminden işlem görüyorsa, ancak 30 gün sonra günde sadece 6 birim “yabancı” para biriminden işlem görmesi bekleniyorsa, yatırımcılar bugün para birimini “açığa” satacaktır. Bugün 1 birim yerli para birimi ile 10 birim “yabancı” para birimi satın alacaklar ve 30’uncu günde 6 ya1 oranında yerli para birimine “geri dönecekler” ve böylece yüzde 67 kâr elde edeceklerdir Ancak giderek daha fazla yatırımcı “bugün” yerli para satmaya başladıkça, bu durum yerli para birimindeki düşüşü şiddetlendirecek ve böylece devalüasyonu hızlandıracaktır. (6)

Ulusal para biriminin değerinin daha da düşmemesi için (hem spekülatif sıcak para/sermaye girişlerine hem de çıkışlarına ket vurabilmek amacıyla) uygulanabilecek bir önlem olan Tobin Vergisi (ya da diğer sermaye kontrolleri) neo-liberalizm altında uygulanamadığından devalüasyonlar kaçınılmaz hale gelecektir.

“Çıkan para mağarasına geri döner”

Yüksek faiz oranları ve uzun vadeli makroekonomik görünüme ek olarak, küresel sermaye akışlarının bir başka belirleyicisi daha vardır. Büyük ve ciddi küresel kriz dönemlerinde sermaye genellikle güvenli liman ülkelerine park edilir. Bu ülkeler istikrarlı hükümetler ve nispeten sağlam mali ve parasal politikalarla karakterize edilen ekonomilerdir. Bunlar aynı zamanda küresel çalkantılardan nispeten bağışık olan ve diğer ülkelerin çoğunu sarsabilecek dışsal şoklara karşı dirençli ülkelerdir.

Büyük makroekonomik/politik çalkantıların yaşandığı dönemlerde, yatırımcıların (uluslar, bireyler, kurumlar) anaparanın korunmasını belirsiz getirilere tercih ettiği zamanlar olur. İşte böyle zamanlarda “mağara” teorisi devreye girer. (7)

Bu teorinin doğruluğu defalarca kanıtlanmıştır. Geçmişte Afrika’da haydut bir rejimin iktidarı ele geçirmesi, İzlanda’da bir volkanın patlaması, Yunanistan’ın temerrüde düşme tehdidinde bulunması ya da Ukrayna-Rusya savaşı ile temel gıda ve petrol arzının kesintiye uğraması, Türkiye’nin Irak ve Suriye’de yürüttüğü askeri operasyonların etkileri, İsrail’in Filistin topraklarını işgalini sürdürmesi ve bu sürece İran’ın da dâhil edilmesi gibi jeopolitik gelişmelerde sermaye ABD’ye ve bir ölçüde de diğer güvenli liman ülkesi olan İsviçre gibi ülkelere akın edebilir.

2000-2001 Krizi

Türkiye’de ve diğer azgelişmiş ülkelerde spekülatif sıcak paranın neden olabileceği likidite krizi başta olmak üzere finansal krizi anlamak önümüzdeki tehlikeleri görebilmek için son derece önemlidir. Zira 2001 krizi öncesinde IMF’nin desteğini de arkasına alan Türkiye’ye sıcak para girişleri çoğalmış, Türkiye’nin orta vadeli risk algısında iyileşmeler görülmüştü.

Ancak programın temel hedefi olan enflasyondaki düşüş beklendiği kadar hızlı olmadı. İthalatın hızla artması sonucunda dış açık kaygı verici boyutlarda büyüdü. Bu gelişmeler aktiflerinin önemli bir bölümü Hazine kâğıtlarından oluşan bankaların likidite talebini arttırınca Kasım 2000 sonunda likidite sıkışıklığı had safhaya ulaştı. “Likidite krizi” olarak da adlandırılan bu durum sonunda, Ekim’de yüzde 39 olan gecelik faizin Kasım ayında yüzde 95’e, Aralık ayında ise yüzde 183’e kadar çıkmasıyla sonuçlandı.

21 Şubat 2001 tarihli MGK toplantısında Cumhurbaşkanı Sezer’in Başbakan Ecevit’e anayasa kitapçığı fırlatması olayından sonra Ecevit’in “devlet yönetiminde kriz var” açıklamasıyla birlikte mali piyasalarda panik başladı. Sonuçta bir gün önce 670 bin TL olan 1 doların değeri 1 milyon TL’yi aştı. Yabancı yatırımcının borsadan panikle kaçışı ve yabancı bankaların vadesi gelmemiş kredilerini geri çekmeye başlamasıyla 21 Şubat’ta bankalar arası para piyasasında gecelik faiz yüzde 6200’e kadar çıktı.

Sonuç olarak

İşte bu yüzden, ülkedeki hâkim sınıflar ve devleti yöneten İktidar Bloku sıcak para girişine dayalı bir ekonomik modelini uygulayıp bunun faturasını halka ödettirirken, halkın muhalefetini önleyecek her türden tedbiri alıyor.

Diğer yandan da “normalleşme” adı altında iktidarda bir politik krizin çıkmasını önlemeye ve ana muhalefet partisini de bu işe entegre etmeye çalışıyor. Çünkü hızlı sermaye çıkışlarının ülke ekonomisini (dolayısıyla da siyasal iktidarı) nasıl vurabileceğini en iyi onlar biliyorlar.

Kuşkusuz, işçi sınıfı ve diğer emekçi kesimler de ülkede yeni bir kriz çıksın istemezler. Ancak normal zamanlarda elde edilen yüksek kârların patronların cebinde kalırken, sözde “tasarruf” adı altında uygulanan kemer sıkma dönemlerinde zararın emekçilere nasıl ödettirildiğinin de farkında olmaları gerekir.

Muhalefetin yanıtlaması gereken soru tam da şudur: “22 yıldır bu ülkeyi tek başına yönetip de, ülke ekonomisini 2001 krizinden daha derin bir kriz durumu ile karşı karşıya getirenlere karşı daha köklü, daha sonuç alıcı politikalar uygulamak gerekmiyor mu?”

Dip notlar:

- https://www.ekonomim.com/ekonomi/secim-sonrasi-1-yilda-hisse-ve-tahvile-114-milyar-geldi-haberi (28 Mayıs 2024).

- https://www.ekonomim.com/ekonomi/secimden-sonra-136-milyar-dolar-carry-trade-girisi-haberi (21 Mayıs 2024).

- Selva Baziki @SelvaBaziki @TheTerminal (28 Mayıs 2024).

- https://x.com/BloombergHT/status (30 Mayıs 2024).

- Farrokh K. Langdana, Macroeconomic Policy, Demystifying Monetary and Fiscal Policy, Third Edition, Springer, 2016, s. 42-44.